Линия по производству автомобильных выхлопных систем

под ваш проект Так же можете написать нашему менеджеру сами Whatsapp

- 1. Оставляете заявку → 2. Подбираем варианты → 3. Видео оборудования → 4. Подписываем договор → 5. Контролируем сборку → 6. Доставляем и запускаем → 7. Обучаем операторов

Линия по производству автомобильных выхлопных систем

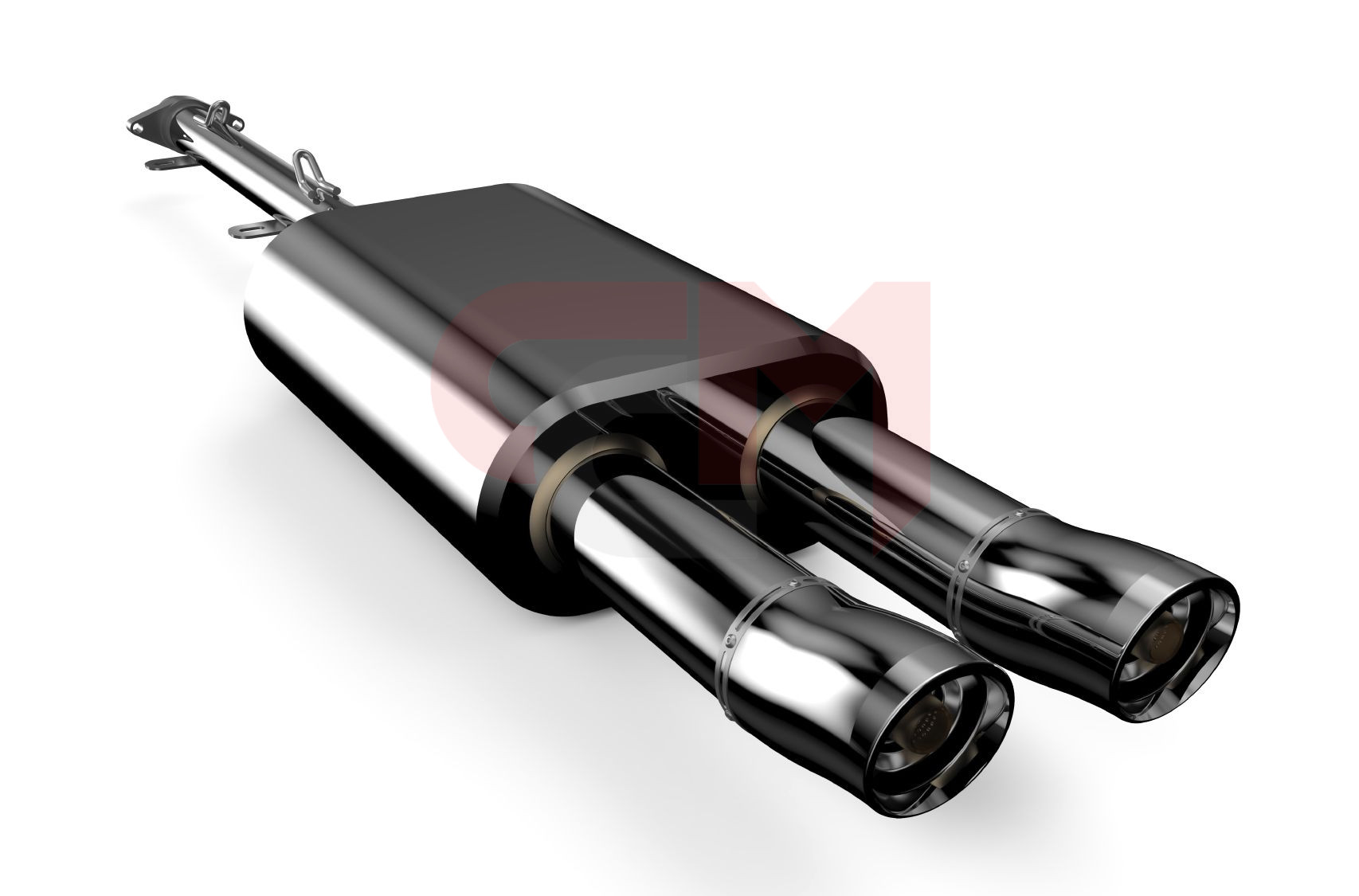

Производственная линия данного типа предназначена для изготовления компонентов и сборки выхлопных систем для легковых автомобилей, коммерческого транспорта и специальной техники. Продукция включает выпускные коллекторы, приёмные трубы, резонаторы, глушители, соединительные элементы и системы в сборе. Линия организуется по принципу параллельного изготовления компонентов с последующей сборкой и контролем готовых изделий.

Процесс производства объединяет несколько технологических переделов: раскрой и подготовка листового материала и труб, формообразование методами штамповки, гибки и формовки, сварка компонентов и узлов, сборка внутренних элементов глушителей, финишная обработка и контроль. Корпусные детали изготавливаются из листового проката методом штамповки и вальцовки. Трубные элементы подвергаются гибке, раздаче, обжиму и перфорации. Сварочные операции выполняются контактной, дуговой или роботизированной сваркой в зависимости от требований к производительности и качеству соединений.

Конфигурация линии определяется номенклатурой выпускаемых систем, типом транспортных средств, требованиями к производительности и глубиной кооперации с поставщиками комплектующих. Современные выхлопные системы включают каталитические нейтрализаторы и сажевые фильтры, что предъявляет требования к интеграции этих узлов в производственный процесс. Уровень автоматизации варьируется от участков с механизированными постами до полностью роботизированных линий с автоматической сваркой и межоперационной транспортировкой.

Ключевые параметры линии (обобщённо)

| Параметр | Характеристика |

|---|---|

| Тип продукции | Компоненты и системы выпуска отработавших газов |

| Методы изготовления | Штамповка, гибка труб, формовка, сварка, сборка |

| Принцип организации | Параллельное изготовление компонентов со сборочным участком |

| Уровень автоматизации | Полуавтоматический / автоматический — по проекту |

| Материалы | Алюминизированная сталь, нержавеющая сталь, перфорированный лист |

| Модульность | Состав участков определяется номенклатурой и программой выпуска |

| Сварочные технологии | Контактная, дуговая, роботизированная — по требованиям |

| Интеграция нейтрализаторов | Предусматривается в зависимости от конфигурации систем |

| Контроль качества | Герметичность, геометрия, соответствие экологическим требованиям |

Что определяется в рамках технического расчёта проекта

— Номенклатура выпускаемых систем и компонентов — Годовая программа выпуска по позициям — Состав и производительность оборудования по переделам — Схема материального потока и межоперационная логистика — Технология и оборудование сварочных операций — Требования к участкам гибки, штамповки и формовки труб — Интеграция каталитических нейтрализаторов и фильтров — Методы и оборудование контроля герметичности и геометрии — Потребность в производственных площадях и инженерных сетях — Численность и квалификационная структура персонала — Объём инвестиций и структура капитальных затрат — Соответствие продукции экологическим стандартам и требованиям заказчиков

Рентабельность производства автомобильных выхлопных систем для легковых и грузовых автомобилей

Экономика производства выхлопных систем определяется соотношением между затратами на металлопрокат, комплектующие узлы, энергоносители и трудовые ресурсы с ценой реализации готовой продукции в соответствующих сегментах рынка. Материальная составляющая занимает существенную долю в структуре себестоимости — стоимость листового проката, труб, перфорированного листа и звукопоглощающих материалов подвержена колебаниям рыночной конъюнктуры. Отдельной статьёй выступают каталитические нейтрализаторы и сажевые фильтры, закупаемые у специализированных поставщиков, доля которых в себестоимости системы может быть значительной в зависимости от конфигурации.

Формат производства и позиционирование в структуре рынка определяют модель формирования дохода. Работа в качестве OEM-поставщика предполагает контракты со сборочными производствами, стабильные объёмы и жёсткие требования к качеству при ограниченной марже. Ориентация на вторичный рынок допускает более гибкое ценообразование, но требует широкой номенклатуры под различные марки и модели автомобилей, инвестиций в дистрибуцию и поддержания складских запасов. Производство систем для грузового транспорта характеризуется меньшей серийностью при более высокой стоимости единицы продукции.

Финансовый результат зависит от загрузки мощностей, глубины номенклатуры, эффективности использования материалов и структуры сбыта. Производства с фокусом на массовые модели автопарка достигают экономии на масштабе, но работают в условиях ценовой конкуренции. Специализация на менее распространённых моделях или грузовом сегменте допускает более высокую наценку при меньших объёмах и необходимости поддержания разнообразной оснастки. Коэффициент использования металла, уровень брака на сварочных операциях и затраты на переналадку влияют на операционную эффективность.

Ключевые параметры экономики проекта (обобщённо)

| Параметр | Характеристика |

|---|---|

| Структура себестоимости | Материалы, комплектующие узлы, энергоносители, труд |

| Доля добавленной стоимости | Умеренная — формируется на переделах обработки и сборки |

| Капиталоёмкость | Средняя и высокая — зависит от уровня автоматизации |

| Зависимость от загрузки | Выраженная — влияет на распределение постоянных затрат |

| Влияние номенклатуры | Существенное — широта ассортимента увеличивает затраты на оснастку |

| Чувствительность к ценам на металл | Высокая — прямое влияние на себестоимость |

| Доля покупных комплектующих | Значительная — по нейтрализаторам и фильтрам |

| Различия по сегментам | Присутствуют — легковой и грузовой транспорт имеют разную экономику |

| Контрактная модель | Определяет стабильность выручки и уровень маржи |

| Оборотный капитал | Существенный — запасы материалов, комплектующих, готовой продукции |

| Сезонность | Умеренная — на вторичном рынке |

Что определяется в рамках технического расчёта проекта

— Объём инвестиций в оборудование и производственную инфраструктуру — Затраты на оснастку по номенклатуре выпускаемых систем — Себестоимость единицы продукции по категориям и сегментам — Расход материалов и коэффициент использования металла — Структура закупок комплектующих и условия поставок — Энергетические затраты по участкам производства — Точка безубыточности при различных сценариях загрузки и структуре номенклатуры — Потребность в оборотном капитале и цикл оборачиваемости — Операционные издержки по статьям затрат — Модель ценообразования и маржинальность по каналам сбыта — Срок окупаемости и показатели возврата инвестиций — Чувствительность финансовой модели к стоимости материалов и объёмам заказов — Сравнительная экономика легкового и грузового сегментов

Рынок комплектов выхлопных систем в странах СНГ

Рынок выхлопных систем и их компонентов в странах СНГ относится к сегментам автокомпонентной отрасли с преобладанием вторичного спроса. Структура потребления определяется особенностями автомобильного парка региона: значительный средний возраст эксплуатируемых транспортных средств, высокая доля автомобилей, требующих замены элементов выпускной системы в процессе эксплуатации, и ограниченный объём локальной автосборки. Спрос формируется преимущественно на рынке запасных частей, тогда как OEM-сегмент ограничен мощностями действующих сборочных производств.

Структура рынка включает несколько категорий продукции с различной ценовой и качественной дифференциацией. Оригинальные запасные части поставляются через дилерские сети автопроизводителей. Альтернативный сегмент представлен продукцией независимых производителей различного ценового позиционирования — от бюджетных позиций до компонентов, сопоставимых по характеристикам с оригинальными. Отдельную нишу занимает продукция локальных производителей, ориентированная на наиболее массовые модели автомобилей регионального парка. Импорт составляет значительную часть предложения, при этом география поставок охватывает как традиционных европейских производителей, так и азиатских поставщиков.

Географически рынок неоднороден. Ёмкость и структура спроса различаются в зависимости от размера автомобильного парка, его марочного состава, покупательной способности и развитости каналов дистрибуции в отдельных странах региона. Крупнейшие рынки концентрируют основной объём потребления, тогда как в менее ёмких юрисдикциях дистрибуция опирается на ограниченное число оптовых операторов. Климатические условия региона — применение противогололёдных реагентов, температурные перепады — ускоряют коррозионный износ выхлопных систем и поддерживают устойчивый спрос на замену.

Регуляторная среда в части экологических требований к транспортным средствам находится на различных стадиях развития по странам региона. Ужесточение норм токсичности в отдельных юрисдикциях влияет на требования к компонентам выхлопных систем, включая каталитические нейтрализаторы. Локальное производство ограничено и представлено преимущественно предприятиями, ориентированными на массовые модели внутреннего рынка. Потенциал импортозамещения определяется соотношением затрат на локализацию и логистических издержек при импорте.

Ключевые характеристики рынка (обобщённо)

| Характеристика | Оценка |

|---|---|

| Стадия развития | Зрелый рынок с преобладанием вторичного спроса |

| Структура спроса | Вторичный рынок — основной, OEM-сегмент ограничен |

| Основные потребители | СТО, розничные покупатели, оптовые дистрибьюторы |

| Конкурентная среда | Фрагментированная — множество брендов и ценовых сегментов |

| Доля импорта | Значительная — локальное производство ограничено |

| Барьеры входа | Умеренные для вторичного рынка |

| Ценовая чувствительность | Высокая — выраженная конкуренция в бюджетном сегменте |

| Влияние автопарка | Прямое — марочный состав определяет номенклатуру спроса |

| Сезонность | Умеренная — связана с подготовкой к зимнему сезону |

| Географическая неоднородность | Выраженная — различия по странам региона |

Что определяется в рамках детального анализа рынка

— Ёмкость рынка по странам региона и категориям продукции — Структура автомобильного парка и его марочный состав — Средний срок службы выхлопных систем в условиях региона — Соотношение оригинальных и альтернативных запасных частей — Конкурентное окружение и основные поставщики по сегментам — Ценовые уровни по категориям продукции и каналам сбыта — Каналы дистрибуции и логистические схемы — Требования к сертификации и техническому регулированию по юрисдикциям — Потенциал импортозамещения и экономика локального производства — Прогноз динамики автопарка и спроса на замену компонентов