Линия предназначена для производства металлорежущего инструмента — свёрл, фрез, метчиков и резцов

Описание

Линия предназначена для производства металлорежущего инструмента — свёрл, фрез, метчиков и резцов

Полное описаниепод ваш проект Так же можете написать нашему менеджеру сами Whatsapp

- 1. Оставляете заявку → 2. Подбираем варианты → 3. Видео оборудования → 4. Подписываем договор → 5. Контролируем сборку → 6. Доставляем и запускаем → 7. Обучаем операторов

Линия по производству металлорежущего инструмента

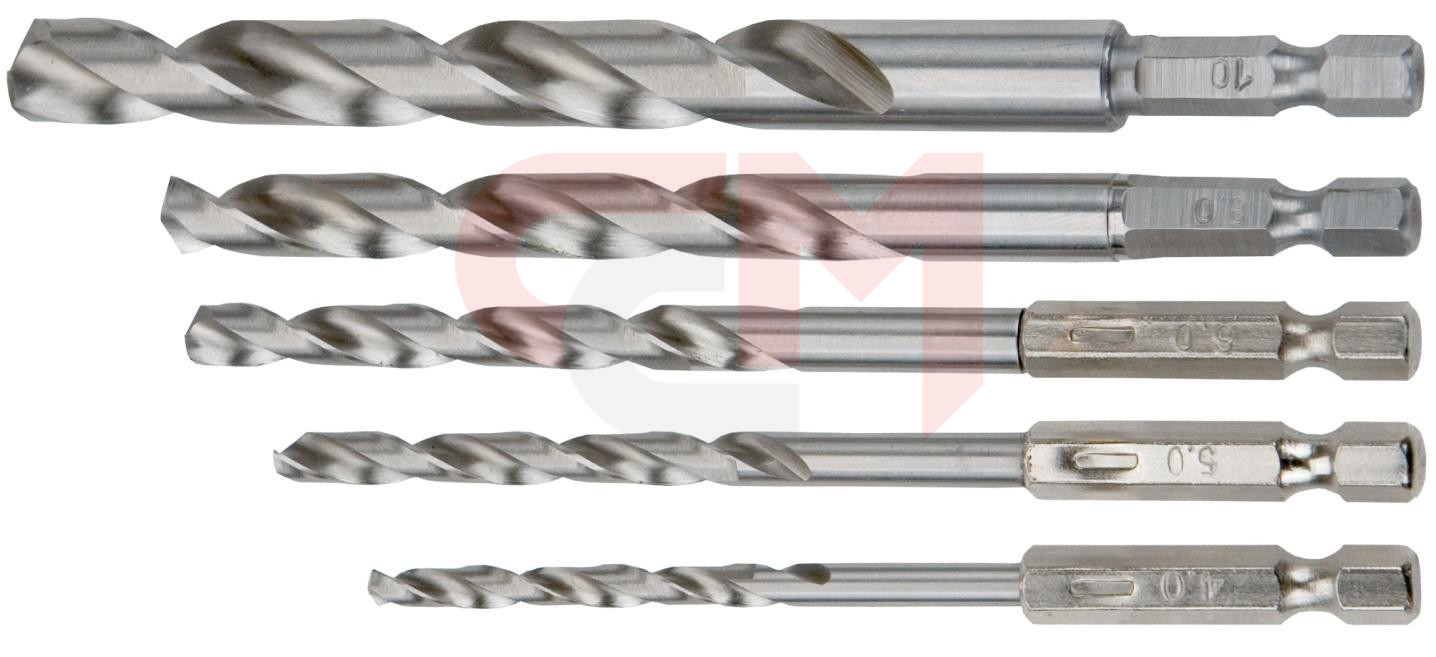

Производственная линия предназначена для изготовления металлорежущего инструмента основных категорий: свёрл, фрез, метчиков и резцов. Продукция применяется в машиностроении, металлообработке, ремонтном производстве и инструментальном обеспечении промышленных предприятий. Целевая аудитория включает машиностроительные заводы, металлообрабатывающие производства, дистрибуторов инструмента и розничный сегмент. Металлорежущий инструмент классифицируется по типу, назначению, материалу режущей части и точности исполнения; номенклатура производства определяется целевым рынком и позиционированием.

Технологический процесс включает несколько ключевых переделов: подготовка заготовок из инструментальной стали или твёрдого сплава, формообразование методами точения, фрезерования или шлифования, нарезание режущих элементов и стружечных канавок, термическая обработка для достижения требуемой твёрдости, финишное шлифование и заточка, нанесение износостойких покрытий при необходимости, контроль качества и маркировка. Термообработка и точность финишных операций являются критическими факторами, определяющими эксплуатационные характеристики инструмента. Для твердосплавного инструмента технологическая схема включает операции прессования и спекания либо работу с готовыми твердосплавными заготовками.

Степень автоматизации варьируется от участков с преобладанием универсального оборудования до автоматизированных линий с ЧПУ в зависимости от серийности и требований к точности. Линия проектируется модульно, что позволяет адаптировать состав оборудования под конкретную номенклатуру инструмента, диапазон типоразмеров и класс точности. Конфигурация производства учитывает требования стандартов и сертификационные нормы, действующие на целевых рынках.

Ключевые параметры линии (обобщённо)

| Параметр | Характеристика |

|---|---|

| Тип продукции | Свёрла, фрезы, метчики, резцы различных типоразмеров и назначения |

| Материал инструмента | Быстрорежущая сталь, твёрдый сплав, инструментальные стали |

| Организация процесса | Формообразование, термообработка, шлифование, заточка, покрытие |

| Степень автоматизации | От универсального оборудования до автоматизированных линий с ЧПУ |

| Модульность | Конфигурируется под номенклатуру, типоразмеры и класс точности |

| Критический фактор | Термообработка, точность геометрии, качество режущей кромки |

| Целевые рынки | Машиностроение, металлообработка, дистрибуция, розница |

Что определяется в рамках технического расчёта проекта

— Номенклатура инструмента по типам, типоразмерам и классам точности

— Производительность линии и такт выпуска по категориям продукции

— Состав и спецификация оборудования по переделам

— Материал режущей части и схема обеспечения заготовками

— Параметры термообработки и требования к термическому участку

— Технология и оборудование для нанесения износостойких покрытий

— Схема контроля качества и метрологическое обеспечение

— Площадь производственных и вспомогательных помещений

— Требования к инженерным сетям, включая энергоснабжение и вентиляцию

— Численность персонала и квалификационные требования

— Объём инвестиций и структура капитальных затрат

— Сертификационные требования целевых рынков

Рентабельность производства металлорежущего инструмента

Экономика производства металлорежущего инструмента определяется затратами на специализированное сырьё, энергоёмкостью термического передела и требованиями к точности финишных операций. Основу материальных затрат составляют инструментальные и быстрорежущие стали, твердосплавные заготовки, а также материалы для нанесения износостойких покрытий. Структура себестоимости существенно различается по категориям продукции: инструмент из быстрорежущей стали, цельнотвердосплавный инструмент и инструмент с напайными пластинами имеют различную материалоёмкость и трудоёмкость. Твердосплавная продукция характеризуется более высокой долей материальных затрат, тогда как инструмент из быстрорежущей стали предполагает большую трудоёмкость механической обработки и термообработки.

Формат производства определяет соотношение капитальных и операционных издержек. Производство точного инструмента требует значительных инвестиций в шлифовальное оборудование с ЧПУ, термические печи с контролируемой атмосферой и метрологическое обеспечение. Универсальное оборудование снижает начальные инвестиции, но ограничивает производительность и повышает зависимость от квалификации персонала. Участок нанесения износостойких покрытий (PVD, CVD) требует отдельных капитальных вложений и может быть организован как собственный передел или на условиях кооперации. Процент брака на финишных операциях и при контроле качества напрямую влияет на фактическую себестоимость годной продукции; требования к точности геометрии и качеству режущей кромки определяют уровень отбраковки.

Финансовый результат проекта зависит от позиционирования в ценовом сегменте, структуры номенклатуры и модели сбыта. Производство стандартного инструмента массового спроса конкурирует с импортом по цене и предполагает экономику объёма. Специализированный и нестандартный инструмент допускает более высокую маржинальность, но требует технических компетенций и работы с конкретными потребителями. Поставки промышленным предприятиям, работа через дистрибуцию и розничный канал имеют различную экономику по марже, объёмам партий и оборачиваемости. Сервисная составляющая — переточка, восстановление инструмента — может формировать дополнительный источник выручки и укреплять позиции у промышленных потребителей.

Ключевые параметры экономики проекта (обобщённо)

| Параметр | Характеристика |

|---|---|

| Структура себестоимости | Сырьё, энергозатраты на термообработку, финишные операции, покрытия |

| Чувствительность к сырью | Высокая, особенно для твердосплавного инструмента |

| Капиталоёмкость | Значительная, прецизионное оборудование и метрология |

| Влияние точности | Критическое, определяет процент брака и класс продукции |

| Зависимость от квалификации | Высокая при использовании универсального оборудования |

| Влияние номенклатуры | Стандартный vs специализированный инструмент — разная экономика |

| Схема покрытий | Собственный участок или кооперация влияют на структуру затрат |

| Конкурентное окружение | Импорт различных ценовых сегментов |

Что определяется в рамках технического расчёта проекта

— Объём инвестиций в оборудование, термический участок, участок покрытий и метрологию

— Номенклатура продукции по категориям, типоразмерам и классам точности

— Производственная себестоимость по категориям инструмента

— Нормативы расхода материалов и плановый процент брака по переделам

— Энергопотребление, включая термообработку и вакуумное оборудование

— Схема организации участка покрытий: собственный или кооперация

— Трудоёмкость операций и потребность в персонале по квалификациям

— Точка безубыточности при различных сценариях загрузки и номенклатуры

— Операционные затраты: сырьё, энергоносители, ФОТ, абразивы, расходные материалы

— Ценовое позиционирование относительно импортных аналогов по сегментам

— Потребность в оборотном капитале с учётом модели сбыта

— Период окупаемости и показатели доходности проекта

Анализ рынка металлорежущего инструмента в странах СНГ

Рынок металлорежущего инструмента в странах СНГ функционирует как производный сегмент, спрос в котором определяется состоянием машиностроения, металлообработки, ремонтного производства и общей промышленной активностью. Структура потребления включает несколько категорий продукции: свёрла различных типов и назначения, концевые и торцевые фрезы, метчики для нарезания резьбы, токарные резцы и сменные пластины. Спрос формируется как первичной комплектацией производств, так и текущим потреблением в процессе эксплуатации — металлорежущий инструмент относится к расходным материалам с ограниченным ресурсом, что обеспечивает устойчивую базу повторных закупок.

Конкурентная среда характеризуется выраженной сегментацией. Верхний ценовой сегмент представлен международными производителями с устоявшейся репутацией, продукция которых позиционируется для высокоточных и высокопроизводительных операций. Средний сегмент включает продукцию производителей из стран с развитой инструментальной промышленностью, предлагающих баланс качества и стоимости. Нижний ценовой сегмент занят импортом массового производства, ориентированным на ценочувствительных потребителей и общепромышленное применение. Локальное производство металлорежущего инструмента присутствует в ряде стран региона, однако его доля и номенклатура ограничены; значительная часть спроса обеспечивается импортом.

Рынок неоднороден по странам региона. Государства с развитым машиностроительным комплексом, оборонной промышленностью и металлообрабатывающим сектором формируют основной объём потребления. Структура спроса по категориям инструмента коррелирует с профилем промышленности: преобладание определённых отраслей — автомобилестроения, нефтегазового машиностроения, общего машиностроения — определяет приоритетные номенклатурные группы. Сегмент твердосплавного инструмента и инструмента с износостойкими покрытиями демонстрирует иную динамику, чем сегмент инструмента из быстрорежущей стали, ввиду различий в ценовом позиционировании и областях применения.

Каналы сбыта дифференцированы по сегментам потребителей. Крупные промышленные предприятия работают через прямые поставки и специализированных дистрибуторов с технической поддержкой. Средний и малый бизнес обслуживается через оптовую и розничную дистрибуцию. Отдельный канал составляют поставки под комплектацию станков и технологических линий. Фактор сервиса — переточка инструмента, техническое консультирование, оперативность поставок — играет существенную роль в работе с промышленными потребителями. Регуляторная среда включает стандарты на инструмент по точности, материалам и маркировке, которые в значительной степени гармонизированы в рамках региона.

Ключевые характеристики рынка (обобщённо)

| Характеристика | Оценка |

|---|---|

| Характер спроса | Производный, определяется промышленной активностью |

| Структура потребления | Первичная комплектация и текущее расходное потребление |

| Конкурентная среда | Выраженная сегментация: международные бренды, средний сегмент, массовый импорт |

| Зависимость от импорта | Высокая, локальное производство ограничено |

| Ценовая сегментация | Выраженная, от премиального до массового сегмента |

| Каналы сбыта | Прямые поставки, специализированная дистрибуция, розница |

| Роль сервиса | Существенная для промышленного сегмента |

| Чувствительность к промышленным циклам | Высокая |

Что уточняется при детальной проработке

— Ёмкость рынка и структура потребления по категориям инструмента в целевой стране

— Соотношение сегментов: быстрорежущий инструмент, твердосплавный, с покрытиями

— Отраслевая структура спроса и ключевые потребляющие отрасли

— Действующие поставщики, их позиционирование и доли по сегментам

— Объёмы и структура импорта, основные страны-поставщики

— Наличие и мощности локальных производств

— Ценовые уровни по категориям и условия конкуренции

— Каналы дистрибуции и практика работы с промышленными потребителями

— Требования к сервису: переточка, техническая поддержка, логистика

— Стандарты и требования к маркировке инструмента

— Динамика базовых отраслей, определяющих спрос